[toc]

譲渡所得税とは

譲渡所得税とは

譲渡所得とは、一般的に土地、建物、株式等、ゴルフ会員権、金地金などの資産を譲渡することによって生ずる所得をいいます。

譲渡所得の対象となる資産には、土地、借地権、建物、株式等、 金地金、宝石、書画、骨とう、船舶、機械器具、漁業権、取引慣行のある借家権、配偶者居住権、配偶者敷地利用権、ゴルフ会員権、特許権、著作権、鉱業権、土石(砂)などが含まれます。

引用:国税庁HP

この譲渡所得に対して課税される税金のことです。

資産を譲渡することによって生ずる所得とは「100円で買ったものを900円で売ったら、それは800円の所得だよね。」と、そういうことです。※厳密な意味は違います。

不動産の譲渡所得税

文字通り、不動産を譲渡した人に利益がある場合に発生する税金ですね。不動産の譲渡所得税は分離課税とされているので他の所得とわけて計算し、確定申告を行う必要があります。

ポイント

税金が発生するかどうかや取得費の考え方など、計算が難しい場合もありますので、必要に応じて税務署や税理士に計算してもらいましょう。

税理士に申告もまとめてお願いする人も多いと思います。ただし、所得がマイナスで税金が発生しない場合には、確定申告は任意とされています。

いつ申告する?

個人の場合、毎年2月15日~3月15日です。

この税金は「不動産を譲渡したことで所得が発生したかどうかは自分で計算して判断し、申告時に控除を使いたいなら勝手に利用してください。また、特例は一発目の確定申告で利用しないとそれ以降使えません。」と、このような税金です。

誰からもアドバイスを受けずに放っておくと、確定申告時期を過ぎてから突然「譲渡所得税のお尋ね」が自宅に届き、慌てて特例の事を知らずに申告するという事になりかねません。

そして、最初の確定申告で特例を利用しなければ後で利用できない(いわゆる当初申告要件)というリスクがあるので注意が必要ですね。

税額の計算方法

① 【譲渡価額 -(取得費+譲渡費用)】- 控除 = 譲渡所得

② 譲渡所得 × 税率 = 税額

1.譲渡価額

不動産を売ったのなら、売買代金ですし、財産分与であれば譲渡時の時価です。

譲渡時の時価は土地総合情報システムにより検索するか、類似物件がない場合は宅建業者による査定などで算出したもので構わないそうです(国税庁電話相談センターの税理士からの回答)。

いつ時点の譲渡価額か?

原則は「引き渡しの日」という扱いのようですが、国税庁のタックスアンサーによると、例えば売買の場合は引き渡しの日(決済日)でなく、売買など譲渡契約の場合は「契約の効力発生日」を譲渡日として申告することもできるようです(国税庁HP)。

ただし、贈与は登記申請した日を譲渡時とするという通達がありますから、注意が必要です。昔の贈与の登記を最近行ったとすると、時効に該当しないということですね。※訂正

離婚時の財産分与については、当事務所で2人の税理士に確認したところ、譲渡時は「財産分与契約の効力発生日で申告すればよい」と回答をもらったことがありますが、今後、通達などで変わるかもしれませんので、計算の際には税理士や税務署などに確認しておくのが良いでしょう。

通達

1の3・1の4共-8 相続若しくは遺贈又は贈与による財産取得の時期は、次に掲げる場合の区分に応じ、それぞれ次によるものとする。(昭38直審(資)4、昭57直資2-177、平15課資2-1、平17課資2-4改正)

(1) 省略 (2) 贈与の場合 書面によるものについてはその契約の効力の発生した時、書面によらないものについてはその履行の時

(財産取得の時期の特例)

1の3・1の4共-11 所有権等の移転の登記又は登録の目的となる財産について1の3・1の4共-8の(2)の取扱いにより贈与の時期を判定する場合において、その贈与の時期が明確でないときは、特に反証のない限りその登記又は登録があった時に贈与があったものとして取り扱うものとする。ただし、鉱業権の贈与については、鉱業原簿に登録した日に贈与があったものとして取り扱うものとする。(昭57直資2-177改正、平15課資2-1改正)

引用:国税庁

2.取得費

購入から維持管理にかかった金額などの合計金額の事で、物件購入代金、管理費、仲介手数料、登録免許税、司法書士報酬などを譲渡価額から差し引いて申告することができます。

当初の売買契約書が見つからない場合などで実際の金額がわからない場合

この場合、譲渡価額の5%が取得費ということにして計算することができます。されど、たったの5%です。

これはつまり、当時の売買契約書を紛失していると、税金が高くなるという事です。

ただし、税理士によればその他の書類で当時の売買代金を確認することができれば、その金額をもって申告することも許されてはいるようですので、すぐに諦めずお近くの税理士に相談するのが良いでしょう。

建物の取得費の注意点

建物の取得費には減価償却という考え方がありますので、買った時の金額をそのまま差し引けるわけではありません。書類一式を管轄税務署に持っていくと計算してくれます。

当初の売買契約書に建物と土地の金額が別々に記載されていない時は、消費税から逆算して建物の購入金額を算出します(土地には消費税が課税されないため。)

建物の取得費

(買ったときの物件の金額や設備費、改良費など) × 90% × 償却率※1 × 1.5 × 経過年数※2 = 建物の取得費

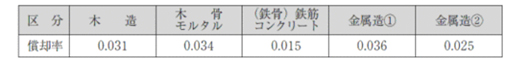

※1 建物の構造により償却率は変わります。

建物の構造により償却率は変わります。

※2 経過年数の6か月以上の端数は1年とし、6か月未満の端数は切り捨てます。

※3 建物の取得価額の95%を限度とします。

引用:国税庁 建物の取得費の計算

譲渡費用

譲渡する際にかかった費用のことです。仲介手数料などですね。

税率

不動産の所有期間によって税率が変わります。

| 要件 | 税率 | ||

| 長期譲渡所得 | 所有していた期間が5年を超える | 所得税等15.315%、住民税5% | |

| 短期譲渡所得 | 所有していた期間が5年以下 | 所得税等30.63%、住民税9% | ※国や地方公共団体に対する譲渡の場合には1. |

各種特別控除・軽減税率

こちらは節税に該当するような部分だと思いますので、重要部分ですから、国税庁HPをご覧ください。

特別控除 ※一部抜粋

土地建物を売ったときの譲渡所得の金額の計算上、特例として特別控除が受けられる場合があります。譲渡の種類とその特別控除額は、次のとおりです。

(1)公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例

(2)マイホーム(居住用財産)を売った場合の3,000万円の特別控除の特例

(3)特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

(4)特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

(5)平成21年及び平成22年に取得した国内にある土地を譲渡した場合の1,000万円の特別控除の特例

(6)農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

(7)低未利用土地等を売った場合の100万円の特別控除の特例

措法33の4、34、34の2、34の3、35、35の2、35の3、36、措令24、措通36-1

長期譲渡所得税の軽減税率(10年以上所有していた居住用不動産) ※一部抜粋

マイホーム(居住用財産)を売って、一定の要件に当てはまるときは、長期譲渡所得の税額を通常の場合よりも低い税率で計算する軽減税率の特例の適用を受けることができます。

詳しい要件はこちら

その他 ※一部抜粋

(注1)譲渡価額とは、土地や建物の売却代金などをいいます。

(注2)取得費とは、売った土地や建物を買い入れたときの購入代金や、購入手数料などの資産の取得に要した金額に、その後支出した改良費、設備費などの額を加えた合計額をいいます。

なお、建物の取得費は、所有期間中の減価償却費相当額を差し引いて計算します。また、土地や建物の取得費が不明な場合、実際の取得費が譲渡価額の5パーセントよりも少ないときは、譲渡価額の5パーセントを取得費(概算取得費)とすることができます。

(注3)譲渡費用とは、土地や建物を売るために支出した費用をいい、仲介手数料、測量費、売買契約書の印紙代、売却するときに借家人などに支払った立退料、建物を取り壊して土地を売るときの取壊し費用などです。

(注4)特別控除は、通常の場合ありませんが、マイホームを売った場合の3,000万円の特別控除など各種の特例があります。

引用:国税庁HP

知識ページ一覧

知識ページをご覧になりたい方はこちらから