[toc]

相続税とは

相続税は、個人が被相続人(亡くなられた人のことをいいます。)から相続などによって財産を取得した場合に、その取得した財産に課される税金です。引用:国税庁

相続税のあらまし:国税庁

注意

相続税は納税義務のある人が自ら計算して申告し、納税する必要があり、遅れると延滞税や無申告加算税が発生するため注意が必要です。

いつ、誰が払うのか?

相続人となる人(遺言の受贈者含む)です。

相続税の申告が必要かどうかの判定

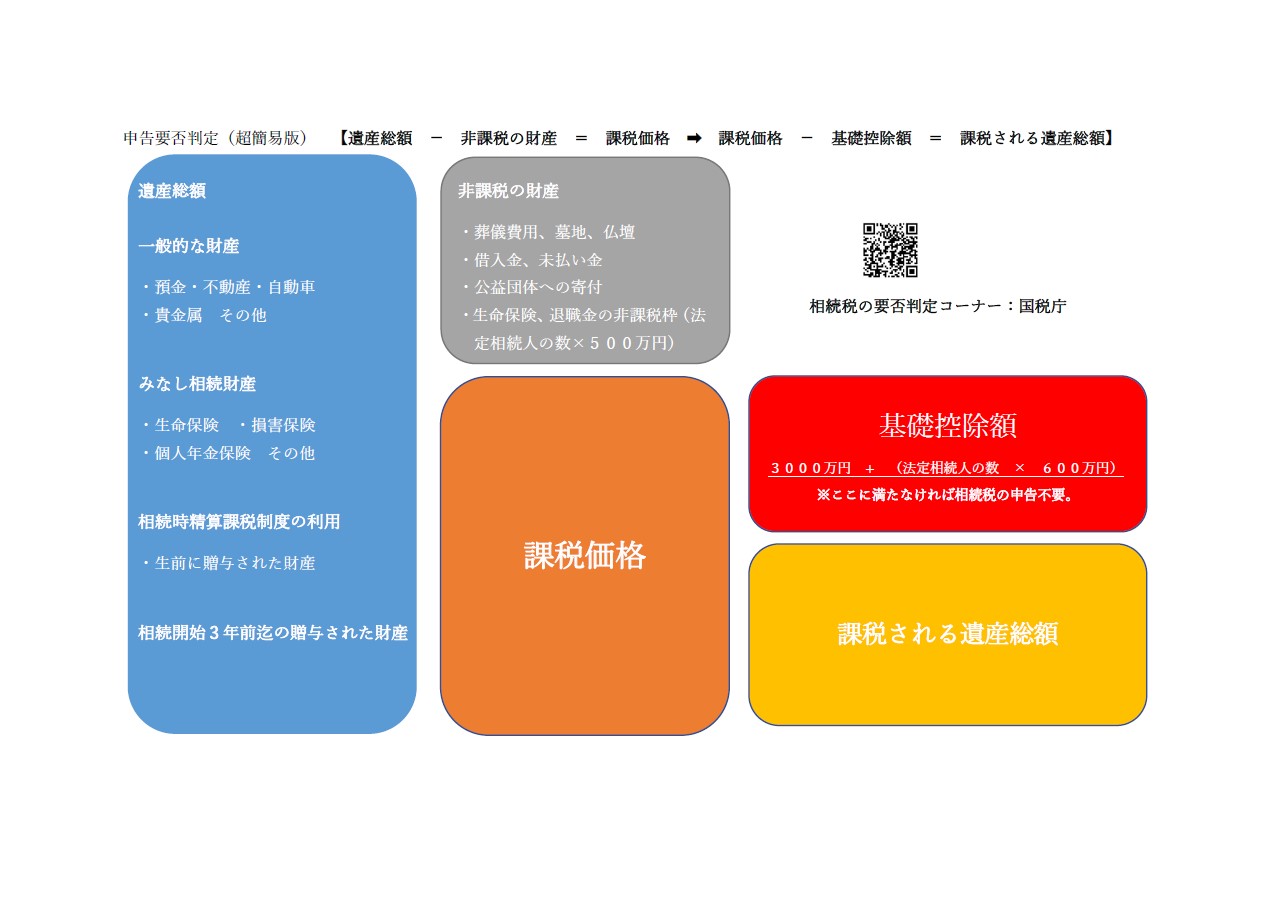

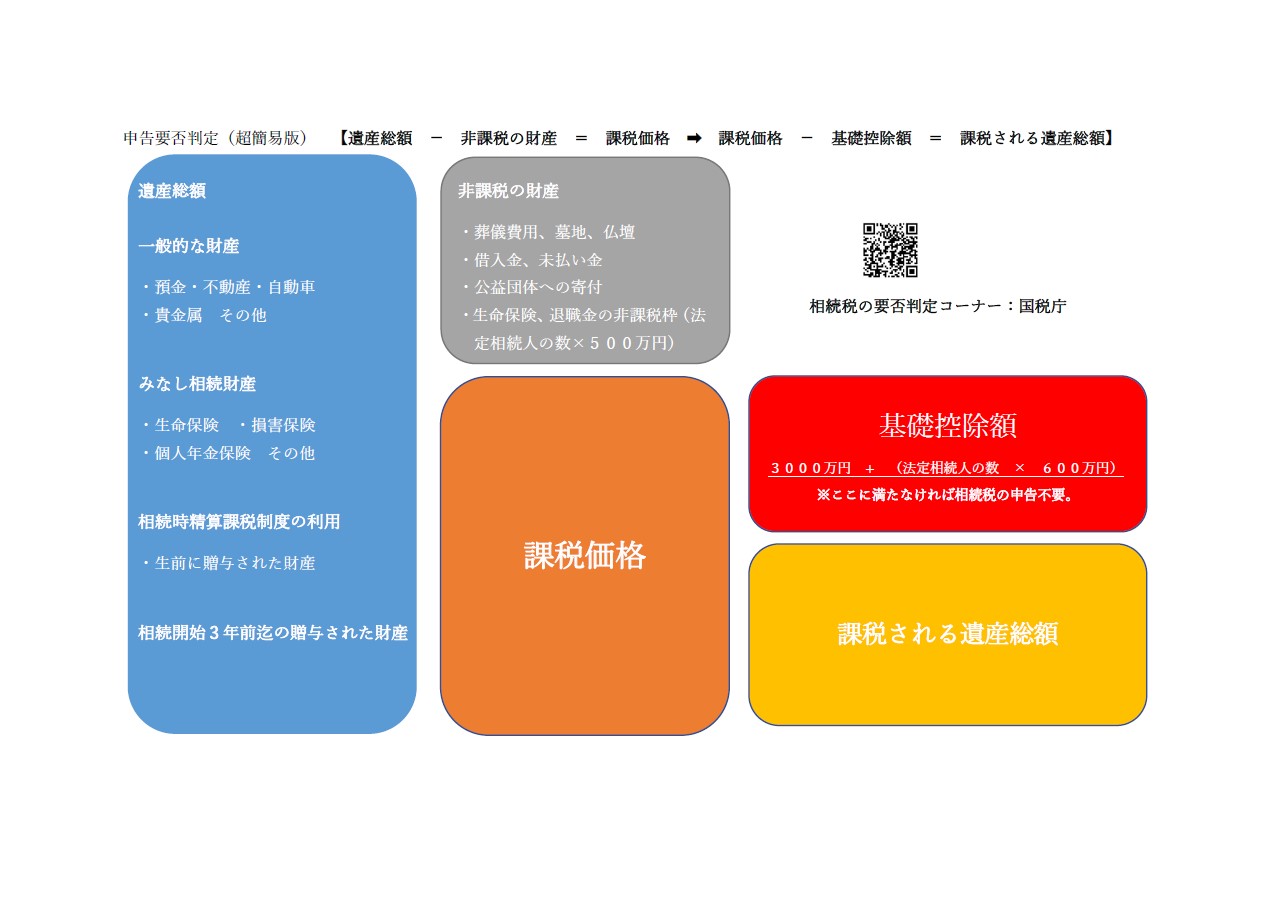

相続税のポイントは、下記計算表の中で「各人の課税価格の合計額」が基礎控除の範囲内であれば、申告も、納税も不要だという点です。

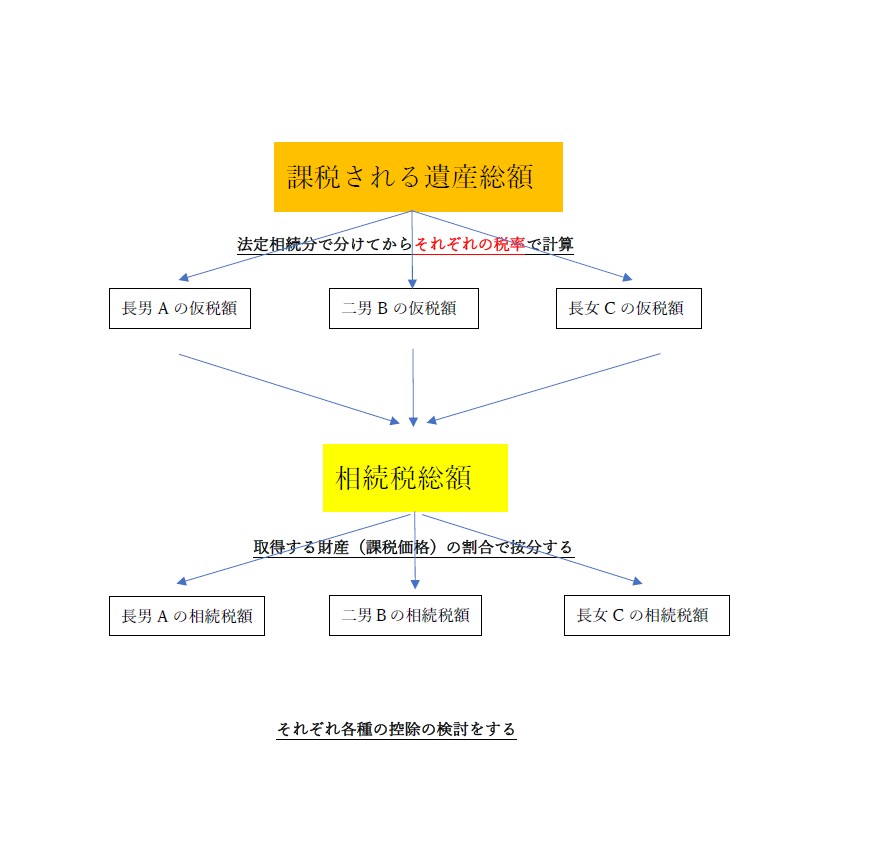

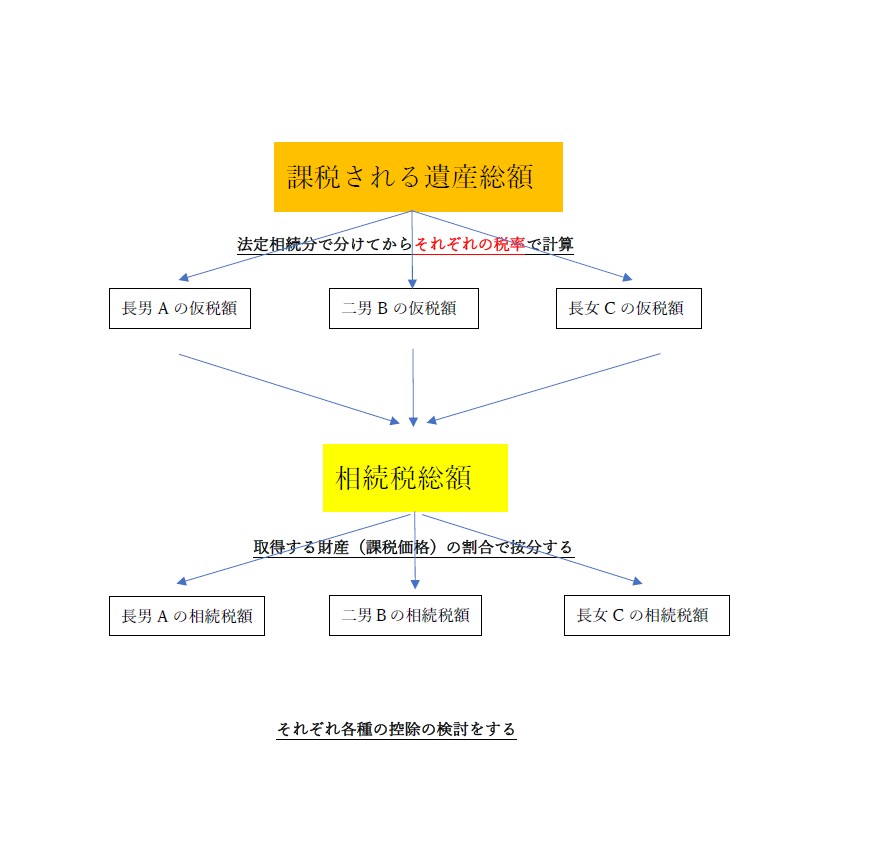

① 「各人の課税価格の合計額」 ー 「基礎控除(3000万円+法定相続人の数×600万円)」= 課税される遺産総額② 課税される遺産総額 × 各法定相続人の「法定相続分」 × 各法定相続人の税率「速算表」参照 = 各人の仮税額 ③ 各人の仮税額の合計額(相続税総額) × 各人の課税価格/各人の課税価格の合計額(各相続人の按分割合) =各相続人の税額 ④ 各相続人の税額 - 「各種控除」 = 各人の相続税納付額

※「各人の課税価格」の計算方法はこちら

【①のイメージ図】

相続税申告の要否判定の方法

実際にご自分で基礎控除を超えるかどうかの判定を行いたい場合は、次のページが参考になります。

相続税の申告要否の簡易判定シート:国税庁

国税庁 相続税の申告要否判定コーナー:国税庁

税理士に依頼しようとお考えの方は、簡易判定シートで確認後、具体的な計算はお任せするのが良いでしょう。

※相続税申告は統計上8割が税理士による申告です。

相続税の申告方法

具体的な申告方法は、税理士や税務署にお聞きになるか、次のページでご確認ください。

相続税の申告のしかた:国税庁

相続税の計算:国税庁

【計算の流れイメージ図】

税率の速算表

| |

税率 |

控除額 |

| 1,000万円以下 |

10% |

- |

| 3,000万円以下 |

15% |

50万円 |

| 5,000万円以下 |

20% |

200万円 |

| 1億円以下 |

30% |

700万円 |

| 2億円以下 |

40% |

1,700万円 |

| 3億円以下 |

45% |

2,700万円 |

| 6億円以下 |

50% |

4,200万円 |

| 6億円超 |

55% |

7,200万円 |

「課税される遺産総額」を法定相続分で分けた場合の金額を、それぞれ上の表にあてはめていき、税率は相続人ごとに異なる計算方法によります。

(例)法定相続分によると、配偶者2,000万円・長男1000万円だとすると、それぞれ15%・10%で計算してから合算します。

各種の控除・特例

最重要な項目ですので、下記ページを直接ご覧いただくか、心配な場合は税理士に申告を依頼しましょう。

相続税は高額な税金ですので、制度利用するかしないかで、損益に大きく影響します。

相続税の計算と税額控除:国税庁

小規模宅地等の特例:国税庁

(控除・特例の種類)

・配偶者の税額の軽減

・未成年者の税額控除

・障害者の税額控除

・相次相続控除

・暦年課税分の贈与税額控除

・外国税額控除

・医療法人持分税額控除額

・小規模宅地等の特例

相続税額の2割加算

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます。)および配偶者以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されます。ただし、相続時精算課税に係る贈与を受けている人で、かつ、相続開始の時までに被相続人との続柄に変更(養子縁組の解消等)がある場合は、計算が異なります。:国税庁

具体的には、相続税額を合算する前に、対象者の相続税額に20%を掛けたものを合算して計算します。被相続人の孫、姪や甥は一親等ではないので該当します。

10か月以内に遺産分割がまとまらない場合

上記のとおり取得する財産の額が決まっていなければ、「各人の課税価格」を算出することができません。しかし、10か月という短い期間の中では相続人間での話合いがまとまらないという事もあり得ますよね。

この状態を「未分割」といいますが、この場合でも申告期間を延期することはできず、10か月の期間内に申告義務があることに変わりはありません。

そこで、いったん相続税申告をしておくという「未分割の申告」を行うという方法があります。民法の法定相続分や包括遺贈の割合により一旦課税価格をそれで算出して申告しておく事ができるのです。

ただし、「未分割の申告」では、その後3年以内に遺産分割協議を行って再申告を行わなかった場合には、相続税申告で重要とされる一部の控除が使えなくなりますので、注意しましょう。

知識ページ一覧

知識ページをご覧になりたい方はこちらから

12年以上登記のない株式会社は「みなし解散」に?リスクと回避方法

【放置厳禁】12年以上登記のない株式会社は「みなし解散」に?リスクと回避方法 「会社は存続しているはずなのに、法務局から通知が届いた」「長年登記を放置していたら、いつの間にか会社が解散したことになっていた」……。 このような事態を招くのが「みなし解散」という制度です。事業を継続しているつもりでも、一定の手続きを怠ると法律上「解散したもの」とみなされ、ビジネスに重大な支障をきたす恐れがあります。 みなし解散とは?対象となる法人 「みなし解散」とは、長期間登記が行われ ...

ReadMore

存続期間が満了した用益物権と、除権決定による抹消について

最近、珍しい手続きとして公示催告手続きを行いましたので、備忘録としてまとめておきます。 以下の不動産登記法70条2項の手続きは、存続期間が経過していることが明らかで、権利が消滅しているにもかかわらず、地上権や賃借権、地役権などの用益物権に関する登記が残っているが、 登記名義人が行方不明であったり、既に死亡して相続関係が不明な場合などに適用されます。 不動産登記法70条2項 消したいのに消せない登記 法律に、除権決定が利用できることの根拠があれば、公示催告手続きにチャレンジすることができます。手続き期間は、 ...

ReadMore

最近の先例・通達など

令和7年4月21日以降 本店を管轄登記所外に移転する際の印鑑届書の提出が不要に 本店移転の際に、新管轄宛の印鑑届の提出が不要になります。 しかし、印鑑カードは取得申請が必要なため、結果的に代表者の認印の押印いらなくなるだけであるという、少しばかりの変更ということになります。 令和7年4月21日(月)から、商業登記規則の一部を改正する省令(令和7年法務省令第10号)が施行され、同日以降会社の本店を他の登記所の管轄区域内に移転する登記の申請(以下「本店移転の登記申請」という。)がされた場合には、 ...

ReadMore

遺言書の「清算型遺贈」に潜む罠—「譲渡所得税」について

近年、遺言作成の実務において「清算型遺贈(換価遺言)」を選択するケースが増えています。 「不動産を売却して現金化し、その代金を遺贈する」というこの手法は、公平な遺産分割や遺贈寄付(NPO法人などへの寄付)を実現するための有力な手段です。 しかし、私たち司法書士が実務上、最も警戒しなければならない「リスク」が一つあります。それが「譲渡所得税」の存在です。 1.「清算型遺贈」とは何か? 清算型遺贈とは、遺言の中で「不動産を売却して、その売却代金から諸経費を差し引いた残金を指定の人(または団体)に与える」という ...

ReadMore

不動産の買主の、非居住者・外国法人の所得源泉徴収義務

不動産取引において、売主が非居住者または外国法人である場合、日本国内の所得に対する源泉徴収の仕組みは重要なポイントです。 特に、司法書士や不動産業者が取引を円滑に進めるためには、この制度をしっかり理解し、適切に手続きを進めることが求められます。 今回は、売主が非居住者または外国法人である場合の源泉徴収制度について、わかりやすく解説します。 不動産の買主の、非居住者・外国法人の所得源泉徴収義務 非居住者や、外国法人から不動産を購入し、譲渡対価を支払った場合、 一定の条件下では、買主に源泉徴収義務が発生します ...

ReadMore

令和8年度税制改正大綱と司法書士実務&個人生活への影響

司法書士 廣澤真太郎 こんにちは。司法書士の廣澤です。 来年の税制改正大綱が公示されたようですので、関係しそうなところを抜粋し、備忘録として記載してみます。 司法書士業務に影響しそうな法改正と制度変更 司法書士の業務は、常に法改正や新しい制度に大きな影響を受けます。 ここでは、司法書士業務に影響を与える可能性の高いポイントをいくつかまとめてみました。 貸付用不動産の評価方法の見直し 相続税や贈与税の算定において、貸付用不動産の評価方法が見直されます。 市場価格と通達評価額に乖離が見られる現状 ...

ReadMore

新・中間省略登記とは? ~不動産取引の新たなスキームをわかりやすく解説~

司法書士 廣澤真太郎 こんにちは。司法書士の廣澤です。 「中間省略登記」という名称は、不動産投資や転売に興味がある方なら、一度は耳にしたことがあるかもしれません。 私も最近、見聞きすることが増えましたので、この通称三ため契約について、知識を備忘録としてまとめました。 新・中間省略登記とは?~不動産取引の新たなスキームをわかりやすく解説~ 1.旧・中間省略登記とは? かつて行われていた「中間省略登記」は、不動産取引において、売主から買主に物件を渡す際、本来間に入る中間者(転売業者など)を登記上 ...

ReadMore

疎遠な相続人がいる場合、相続手続きはどう進めるべきか?

連絡が取れない相続人への対応方法と司法書士に相談するポイント 疎遠な相続人がいる場合の問題点 相続は、民法の決まりで、自動的に決定します。そのため、疎遠な相続人がいる場合、次のような問題が発生します。 遺産分割協議が進まない:疎遠な相続人が連絡を拒否したり、無視したりすることで、遺産分割協議が停滞してしまう。 相続放棄や遺産分割協議書に署名をしない:相続人が協議に参加しないと、手続きが進まなくなる可能性がある。 相続トラブルのリスク:相続人が不在のまま進めることで後々トラブルに発展することも ...

ReadMore

お金を貸したけど帰ってこない!?お金を貸すなら最低限ここまでやろう

司法書士 廣澤真太郎 こんにちは。司法書士の廣澤です。 こちらの記事は、お金の貸し借りについて、基本知識をまとめたものです。 お金を貸したけど帰ってこない!?お金を貸すなら最低限ここまでやろう 友人や家族から「少しお金を貸してほしい」と頼まれたとき、断りきれずに貸してしまった経験はありませんか? 「〇〇円くらいなら、まあいいか…」と気軽に貸したはいいものの、なかなか返してもらえず、相手に催促しにくいまま、うやむやになってしまうケースは少なくありません。 お金を貸す ...

ReadMore

共同根抵当権、累積式根抵当権、共有根抵当権の違い

司法書士 廣澤真太郎 こんにちは。司法書士の廣澤です。 こちらの記事は、根抵当権についてまとめたマニアックな記事です。 共同根抵当権・累積式根抵当権・共有根抵当権 不動産を担保にして借入れを行う場合、抵当権という形で担保を設定することが一般的です。 ところが、単に抵当権を設定するだけでは不十分なケースもあり、特定の目的のために「根抵当権」という特殊な担保制度が用いられます。 根抵当権にはいくつかの種類があり、その中でも「共同根抵当権」と「累積式根抵当権」は重要なものです。これら ...

ReadMore

HOME